Empréstimo CNPJ: tudo que sua empresa precisa saber

O empréstimo CNPJ, ou empréstimo para pessoa jurídica, desempenham um papel fundamental no desenvolvimento empresarial, servindo como alavanca financeira para projetos de expansão, modernização de infraestrutura e reestruturação de passivos.

Nesse cenário, o empréstimo CNPJ destaca-se como uma solução estratégica, adaptada às particularidades de cada modelo de negócio. Ele é mais do que um simples recurso financeiro: é uma ferramenta que pode transformar desafios em oportunidades.

Neste artigo, exploramos em profundidade o universo do empréstimo CNPJ, oferecendo um panorama detalhado sobre suas aplicações práticas, os diferentes formatos disponíveis e as boas práticas para aproveitá-lo com segurança e eficácia.

Nosso objetivo é garantir que você tenha todas as informações necessárias para tomar decisões embasadas e alinhadas às necessidades da sua empresa.

O empréstimo CNPJ é uma solução de crédito criada exclusivamente para atender às necessidades das empresas, oferecendo condições que levam em conta as especificidades e complexidades do mundo empresarial.

Diferentemente do empréstimo pessoal, que avalia aspectos individuais como renda e histórico de crédito, o empréstimo CNPJ concentra-se no desempenho financeiro do negócio, na capacidade de geração de receita e na estrutura de ativos da empresa.

Essa diferença é essencial, pois permite criar condições mais ajustadas às realidades e às demandas específicas de cada empreendimento.

A amplitude de aplicações desse tipo de crédito torna-o uma ferramenta estratégica para gestores que buscam maximizar o potencial de seus negócios. O capital de giro empresarial, por exemplo, é um dos destinos mais comuns, sendo vital para sustentar as operações cotidianas, como o pagamento de fornecedores, colaboradores e outras despesas operacionais.

Além disso, muitas empresas utilizam o empréstimo CNPJ para adquirir maquinários, investir na modernização da infraestrutura ou ainda explorar novos mercados através de planos de expansão.

Outro aspecto relevante é a possibilidade de reestruturar passivos financeiros. Empresas com dívidas acumuladas podem consolidar essas obrigações em condições mais favoráveis, otimizando o fluxo de caixa e reduzindo custos com juros. Isso é especialmente valioso em momentos de instabilidade econômica, quando preservar a liquidez se torna essencial para a sobrevivência e o crescimento do negócio.

O empréstimo CNPJ vai além de um simples aporte financeiro, permitindo que os gestores empresariais superem desafios, aproveitem oportunidades e tracem caminhos sustentáveis para o futuro de suas organizações. O entendimento profundo de suas potencialidades e limitações é a chave para utilizar essa ferramenta de forma eficaz e segura.

Leia também: Índice de liquidez: quais os principais e como calcular?

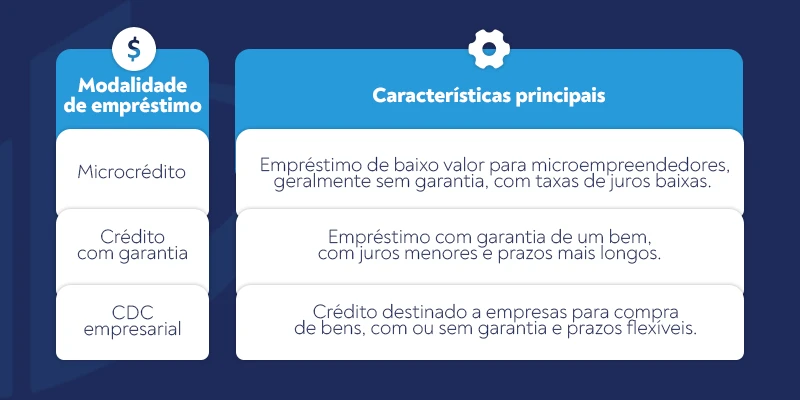

Escolher o tipo de empréstimo CNPJ mais adequado é um passo fundamental para assegurar que sua empresa alcance os objetivos propostos com segurança financeira. Cada tipo de crédito tem especificidades que podem atender diferentes necessidades empresariais, desde investimentos em infraestrutura até o reforço no capital de giro.

O Crédito Direto ao Consumidor (CDC) é uma modalidade de empréstimo amplamente utilizada por empresas que buscam rapidez e simplicidade no acesso aos recursos. Este tipo de crédito oferece prazos e taxas fixas, garantindo previsibilidade nos pagamentos e facilitando o planejamento financeiro.

Uma das maiores vantagens do CDC é a agilidade na liberação dos recursos, o que pode ser essencial para situações que demandam respostas rápidas, como reposição de estoque ou emergências operacionais.

Além disso, a flexibilidade no uso do dinheiro permite que os gestores apliquem o crédito conforme as necessidades do negócio.

No entanto, é importante destacar que as taxas podem ser mais elevadas em comparação a outras modalidades, o que reforça a necessidade de cautela para evitar um custo financeiro excessivo e comprometer a saúde financeira da empresa.

O crédito com garantia é uma das modalidades mais atrativas para empresas que possuem ativos valiosos, como imóveis, veículos ou recebíveis, que podem ser utilizados como respaldo financeiro.

Casas e terrenos, automóveis ou até mesmo celulares podem ser usados como garantia bens. Isso é possível porque o empréstimo com garantia utiliza uma operação chamada de alienação fiduciária.

A alienação fiduciária de bens imóveis é regida pelos artigos 22 a 33 da Lei nº 9.514/97, enquanto a alienação fiduciária de bens móveis é regida pelos artigos 1.361 a 1.368-B do Código Civil. Essa estrutura jurídica garante segurança para ambas as partes na operação de crédito.

Essa opção é especialmente vantajosa para negócios que necessitam de maiores volumes de recursos e possuem capacidade de oferecer garantias reais. Por exemplo, empresas do setor industrial costumam utilizar essa modalidade para financiar aquisições de maquinários ou ampliação de instalações.

O maior diferencial é o custo mais acessível: as taxas de juros em créditos com garantia podem ser significativamente inferiores às de outras modalidades.

Apesar dos benefícios, há riscos importantes a considerar. O não pagamento da dívida pode levar à execução das garantias, resultando na perda do bem utilizado como respaldo.

Por isso, é essencial um controle financeiro rigoroso e a elaboração de cenários realistas de retorno para assegurar que a empresa tenha capacidade de honrar os compromissos assumidos.

Destinado principalmente a micro e pequenas empresas, o microcrédito é uma alternativa acessível e eficaz para quem busca valores menores com condições simplificadas.

A Lei nº 14.438/2022, sancionada em 2022, institui o Programa de Simplificação do Microcrédito Digital para Empreendedores (SIM Digital) e promove alterações na legislação trabalhista, previdenciária, do FGTS e do Imposto de Renda.

Essa lei é uma conversão da Medida Provisória nº 1.107/2022, que já estabelecia medidas de estímulo ao empreendedorismo popular e à formalização de pequenos negócios.

Alguns dos objetivos da Lei são:

Essa modalidade é especialmente voltada para empreendedores iniciantes ou pequenos comércios que precisam de capital para operações do dia a dia ou para investimentos pontuais, como a compra de insumos ou equipamentos de pequeno porte.

Com limites de empréstimo que geralmente não ultrapassam R$ 20.000, o microcrédito torna-se uma ferramenta essencial para alavancar pequenos negócios e impulsionar a economia local.

O financiamento para capital de giro é uma das principais ferramentas para garantir a sustentabilidade operacional das empresas em momentos de dificuldade de liquidez.

Esse tipo de financiamento é essencial para garantir que as empresas cubram despesas operacionais diárias, como reposição de estoque e pagamentos a fornecedores, mantendo o fluxo de caixa saudável.

Além disso, o capital de giro pode ser utilizado como uma estratégia para preparar a empresa para sazonalidades do mercado, ajudando a atravessar momentos de baixa demanda com maior segurança.

Apesar das vantagens, é fundamental que os gestores analisem com cuidado as condições oferecidas. As taxas de juros para essa modalidade podem variar significativamente, dependendo do perfil da empresa e do mercado.

Assim, avaliar a capacidade de pagamento e projetar cenários realistas de retorno é essencial para evitar o endividamento excessivo e garantir que o financiamento traga resultados sustentáveis.

Cada modalidade de empréstimo atende a necessidades específicas e demanda um planejamento cuidadoso. Analisar o perfil financeiro da empresa, projetar cenários de retorno e compreender as condições do mercado são passos cruciais para garantir que o crédito escolhido traga resultados positivos e duradouros.

Leia também: Crédito para empresas: gere fluxo de caixa com Daniele Banco

Contratar um empréstimo para CNPJ exige que a empresa atenda a uma série de requisitos relacionados à saúde financeira, documentação e garantias. Entender esses critérios é essencial para aumentar as chances de aprovação do crédito e negociar condições mais vantajosas.

Os bancos e instituições financeiras realizam uma avaliação detalhada da capacidade de pagamento da empresa. Para isso, consideram fatores como o histórico de crédito, onde é analisado o comportamento da empresa em relação a pagamentos e dívidas anteriores, para evitar que haja inadimplências.

O fluxo de caixa é outro elemento essencial, pois avalia a habilidade da empresa de gerar recursos suficientes para arcar com as parcelas do empréstimo.

Por fim, o endividamento atual é analisado para identificar o percentual da receita comprometido com outras obrigações financeiras, assegurando que a contratação do crédito não comprometa a saúde financeira da empresa.

Ter um bom desempenho nesses fatores aumenta as chances de obter o crédito rápido desejado e pode resultar em taxas de juros mais atrativas.

Os documentos exigidos podem variar conforme a instituição financeira, mas geralmente incluem:

Porém, além dos documentos recorrentes, algumas empresas podem solicitar:

Manter a documentação organizada e atualizada pode agilizar o processo de aprovação do crédito.

Como citamos anteriormente, algumas instituições financeiras podem exigir garantias para aprovar o empréstimo. Elas podem ser:

Essas garantias oferecem segurança adicional para a instituição financeira e podem reduzir as taxas de juros do empréstimo. É fundamental que a empresa avalie os riscos envolvidos antes de comprometer seus ativos.

Analisar o perfil financeiro da empresa, projetar cenários de retorno e compreender as condições do mercado são passos cruciais para garantir que o crédito escolhido traga resultados positivos e duradouros.

Leia também: Antecipação de recebíveis: por que é uma alternativa viável

Ao contratar um empréstimo para CNPJ, é essencial compreender todos os custos envolvidos para planejar com eficácia e evitar surpresas financeiras.

As taxas de juros variam amplamente de acordo com a modalidade de crédito e a instituição financeira escolhida.

Por exemplo, o microcrédito, que é regulado por programas governamentais, tem o objetivo de estimular o empreendedorismo.

Em contrapartida, o crédito com garantia geralmente oferece taxas acessíveis, devido ao menor risco envolvido para as instituições financeiras, uma vez que há bens como respaldo.

Já o CDC empresarial, embora apresente a conveniência de taxas fixas, pode atingir taxas um pouco mais em relação aos outros, dependendo do perfil de risco da empresa e do prazo contratado.

Comparar essas opções é essencial para identificar a mais vantajosa para as necessidades específicas do negócio. Vamos colocar em perspectiva?

Além dos juros, é fundamental considerar uma ampla gama de custos que podem impactar significativamente o valor total do empréstimo contratado. Entre eles, destacam-se as tarifas administrativas, cobradas pelas instituições financeiras para cobrir os custos operacionais da análise e liberação do crédito.

Também podem ser incluídos custos de seguros obrigatórios, como o seguro prestamista, que protege a operação em caso de inadimplência devido a situações excepcionais, como morte ou invalidez do responsável legal pela empresa.

Além disso, multas e encargos por atrasos nos pagamentos podem aumentar substancialmente o valor devido, caso a empresa não cumpra com os prazos estabelecidos. Outros custos potenciais incluem taxas de renovação de contrato ou de liberação antecipada de recursos, dependendo da modalidade do empréstimo.

Por isso, é indispensável que a análise dessas despesas seja feita com atenção para evitar surpresas financeiras e assegurar que o crédito contratado se alinhe ao planejamento financeiro da empresa.

Planejar o pagamento das parcelas é crucial para evitar o endividamento excessivo e manter a sustentabilidade financeira da empresa.

Antes de contratar o crédito, é indispensável realizar uma análise detalhada do impacto das parcelas na gestão de fluxo de caixa, projetando os custos em cenários variados, como aumento de despesas ou redução de receitas.

Garantir que a receita gerada seja suficiente para cobrir não apenas as parcelas, mas também outras obrigações financeiras, é essencial para evitar pressões desnecessárias no caixa.

Empresas que elaboram projeções financeiras detalhadas não apenas evitam inadimplência, mas também conseguem negociar melhores condições em eventuais renegociações, garantindo maior segurança para o negócio no longo prazo.

Leia também: Gestão financeira: 6 formas de otimizar a da sua empresa!

Quando o empréstimo CNPJ não é a melhor ou única solução, existem outras opções para financiar o crescimento do seu negócio. Veja abaixo algumas das principais alternativas e como elas podem beneficiar a sua empresa:

Explorar essas alternativas pode oferecer soluções mais flexíveis e ajustadas às metas da sua empresa, especialmente se o empréstimo tradicional não atender plenamente às suas necessidades.

Avaliar cuidadosamente cada opção garante uma escolha mais alinhada ao perfil e ao momento do seu negócio.

Para escolher o empréstimo ideal, é essencial considerar fatores como os objetivos da empresa, comparando as taxas de juros oferecidas por diferentes instituições financeiras e verificando os custos adicionais envolvidos.

Também é importante avaliar os prazos de pagamento e negociar condições vantajosas, garantindo que o fluxo de caixa seja suficiente para honrar as parcelas.

Empresas como o Daniele Banco oferecem soluções personalizadas, ajustadas às necessidades específicas do seu negócio, garantindo agilidade e segurança no processo.

Embora o empréstimo CNPJ seja uma ferramenta poderosa, é essencial compreender seus riscos. Endividamento excessivo pode comprometer a saúde financeira da empresa, enquanto atrasos nos pagamentos podem impactar negativamente o histórico de crédito, dificultando futuras negociações.

Além disso, em casos de inadimplência, bens utilizados como garantia podem ser executados. Para se proteger, mantenha uma gestão de caixa rigorosa, priorize o pagamento das parcelas em dia e evite comprometer mais do que 30% da receita com dívidas.

Avaliar cuidadosamente as condições contratuais e planejar o uso do crédito com responsabilidade são passos essenciais para garantir que o empréstimo traga resultados positivos para o seu negócio.

De acordo com uma pesquisa realizada pela Serasa Experian, um terço das Pequenas e Médias Empresas (PMEs) no Brasil utiliza empréstimos para investir no próprio negócio. Essa estratégia tem permitido que empreendedores superem desafios e alcancem seus objetivos de crescimento.

Por exemplo, startups destacadas pela FasterCapital conseguiram transformar inícios modestos em cases de sucesso global ao aplicarem créditos estrategicamente em inovação e expansão.

Por outro lado, a Folha de S.Paulo apresenta casos de pequenos empreendedores brasileiros que, ao contratarem crédito, ampliaram suas capacidades produtivas, melhoraram o atendimento a clientes e consolidaram seus negócios em mercados competitivos.

Esses exemplos reforçam que o empréstimo CNPJ, quando bem estruturado, é uma ferramenta transformadora para empresas de diversos tamanhos e segmentos.

Neste artigo, exploramos como o empréstimo CNPJ pode ser utilizado para impulsionar o crescimento do seu negócio, analisando as opções disponíveis, os riscos envolvidos e as melhores práticas para aproveitá-lo de forma eficiente.

Também discutimos alternativas de financiamento e apresentamos casos de sucesso que mostram o impacto positivo do crédito bem aplicado.

O Daniele Banco se destaca por oferecer soluções personalizadas e seguras para empresas que buscam alavancar seu potencial. Conheça mais sobre nossas soluções e descubra como podemos ajudar seu negócio a crescer com solidez e confiança. Acesse nossa página de soluções e encontre a melhor para você.

Para contratar um empréstimo com o CNPJ, a empresa deve buscar uma instituição financeira que ofereça essa modalidade. É necessário apresentar documentos como CNPJ, contrato social, comprovantes financeiros e, em alguns casos, garantias. A aprovação dependerá da análise de crédito e da capacidade de pagamento da empresa.

Ao contratar um empréstimo no CNPJ, a empresa se compromete a realizar os pagamentos dentro do prazo estipulado. Caso haja inadimplência, isso pode impactar o histórico de crédito empresarial e, dependendo das condições contratuais, levar à perda de garantias oferecidas.

Diversos bancos oferecem empréstimos para CNPJ, como Caixa, Banco do Brasil, Bradesco, Itaú e Santander. Além disso, fintechs e cooperativas também apresentam soluções flexíveis e competitivas. É importante comparar taxas de juros, condições de pagamento e custos adicionais.

O tempo mínimo de existência do CNPJ varia de acordo com a instituição financeira, mas geralmente é exigido pelo menos 6 meses de atividade comprovada. Algumas linhas de crédito podem solicitar mais tempo ou apresentar condições especiais para novos empreendedores.

Em geral, sim, pois o empréstimo para CNPJ considera a capacidade financeira da empresa e oferece condições alinhadas às suas necessidades operacionais. No entanto, a facilidade também dependerá do histórico de crédito e da organização financeira do negócio.

Categorias: Gestão financeira